Poznaj produkty strukturyzowane, które łączą w sobie możliwość inwestowania w różnorodne instrumenty finansowe z jednoczesnym zabezpieczeniem wpłaconego kapitału na zakończenie inwestycji. W poniższym tekście postaramy się ująć najważniejsze informacje i odpowiedzieć na pytanie: Produkty strukturyzowane – co to jest?

Co to są produkty strukturyzowane? Charakterystyka

Produkty strukturyzowane to szeroka kategoria instrumentów finansowych. Są hybrydą dwóch elementów – instrumentu przynoszącego stały dochód (np. obligacje, lokaty) oraz instrumentu pochodnego (np. opcje, kontrakty terminowe), który dzięki wykorzystywaniu mechanizmu dźwigni finansowej odpowiada za osiąganie zysków.

W konstrukcji produkt strukturyzowany polega na zobowiązaniu emitenta w stosunku do inwestora, że w terminie wykupu wypłaci mu (obliczoną według zdefiniowanego algorytmu) kwotę rozliczenia zależną od zmian wskaźnika rynkowego instrumentu bazowego (np. kursu akcji lub waluty, indeksu giełdowego).

Produkty strukturyzowane umożliwiają osobom fizycznym inwestowanie na rynkach, do których nie mają oni bezpośredniego dostępu. Przeznaczone są dla inwestorów posiadających określone preferencje odnośnie do rynków bazowych, bądź zainteresowanych zwiększoną stopą zwrotu, którzy jednocześnie akceptują odpowiednio większe ryzyko.

Produkty strukturyzowane - rodzaje

Pod kątem konstrukcji, możemy wyróżnić dwa podstawowe rodzaje produktów strukturyzowanych:

- Produkty strukturyzowane z ochroną kapitału – bardziej bezpieczne, dają inwestorowi określony udział w zyskach, jakie generuje wbudowany w produkt wskaźnik rynkowy i jednocześnie 100-procentową gwarancję zwrotu zainwestowanego kapitału w dniu zakończenia inwestycji (inwestor nie poniesie straty).

- Produkty strukturyzowane niegwarantujące pełnej ochrony kapitału - bardziej ryzykowne, gdyż większy jest udział inwestora zarówno w zyskach, jak i w stratach generowanych przez produkt wbudowany (inwestor ma szansę na większy zarobek, ale może też stracić część zainwestowanego kapitału).

W ofercie Alior Banku posiadamy jedynie produkty strukturyzowane z pełną ochroną kapitału, co oznacza, że otrzymasz pełen zwrot całości wpłaconego przez Ciebie kapitału po zakończeniu inwestycji, nawet w sytuacji, gdy instrument bazowy nie wypracuje zysków.

Produkty strukturyzowane – przykłady

Przyjmuje się, że instrumenty finansowe powinny spełniać cztery warunki, aby można je było określić jako produkt strukturyzowany:

- Ochrona kapitału (pełna lub częściowa);

- Ustalony czas trwania inwestycji;

- Stopa zwrotu oparta na z góry określonej formule;

- Wbudowany instrument pochodny.

Do najpopularniejszych przykładów produktów strukturyzowanych należą zatem: bankowe prawa pochodne, bankowe papiery wartościowe, obligacje strukturyzowane, certyfikaty strukturyzowane, lokaty strukturyzowane, ubezpieczeniowe produkty strukturyzowane, certyfikaty strukturyzowane z opcją AutoCall, strukturyzowane papiery dłużne.

W Alior Banku najczęściej oferujemy:

- Bankowe Prawa Pochodne - są emitowane na podstawie art. 88o-88p Prawa Bankowego, których emitentem jest Alior Bank i podlegają obowiązkowi rejestracji w KDPW. Są papierami wartościowymi wykonywanymi przez rozliczenie pieniężne, w których wypłata i wysokość świadczenia jest uzależniona od instrumentu bazowego.

- Bankowe Papiery Wartościowe – są emitowane na podstawie art. 89-91 Prawa Bankowego przez Alior Bank. Są to emisje, które nie wymagają prospektu (czyli do limitu 75 mln euro rocznie). Są papierami wartościowymi, obejmują wartość nominalną oraz zobowiązanie banku-emitenta do naliczenia określonego oprocentowania według ustalonej stopy procentowej, dokonania wypłaty oznaczonej kwoty posiadaczowi BPW, w określonych terminach.

- Certyfikaty/obligacje z ochroną kapitału - oparte o określone wcześniej aktywa bazowe, są emitowane przez instytucje finansowe. Wysokość odsetek uzależniona jest od zachowania instrumentu bazowego w trakcie okresu trwania produktu. Inwestycja obejmuje gwarancję zainwestowanego kapitału, pod warunkiem utrzymania inwestycji do końca. Często te papiery wartościowe podlegają prawu angielskiemu, np. gdy emitentem jest Goldman Sachs International. Są oferowane w ofercie publicznej na podstawie prospektu i warunków ostatecznych emisji notyfikowanych do KNF. W trakcie trwania inwestycji są przedmiotem obrotu na regulowanym rynku GPW w Warszawie.

Najważniejsze elementy produktu strukturyzowanego:

- Instrument/aktywo bazowe - czyli to, na czym opiera się inwestycja. Może nim być:

- akcja spółek,

- indeks giełdowy krajowy albo zagraniczny,

- instrument finansowy lub połączenie instrumentów finansowych, przy czym nie będą to instrumenty nienotowane lub nie kwotowane,

- towar lub połączenie towarów,

- kurs walutowy lub połączenie kursów walutowych.

- Odsetki - czyli ile może zarobić inwestor. Określają kwotę, jaką emitent jest zobowiązany zapłacić inwestorowi w ustalonym terminie - dniu płatności. Odsetki naliczane są według z góry ustalonej formuły obliczeniowej. W zależności od produktu strukturyzowanego odsetki to: świadczenie, dodatkowe świadczenie, oprocentowanie, kupon, inne każdorazowo ustalone w dokumentacji dotyczącej danej serii emisji.

- Należność główna/świadczenie - czyli ile inwestor otrzymuje na zakończenie inwestycji. Oznacza wartość, którą emitent zobowiązany jest zapłacić inwestorowi za jeden papier wartościowy w dniu wykupu/dniu zapadalności, minimalna wartość świadczenia ustalana jest odrębnie dla każdej serii.

- Tenor - jak długo trwa produkt i kiedy jest jego okres zapadalności. Determinuje to okres, na jaki inwestor chce zainwestować swój kapitał.

Jak inwestować w produkty strukturyzowane?

Sposób inwestowania w produkty strukturyzowane oparty jest na pewnego rodzaju „zakładzie” o to, jak w przyszłości zachowa się określony instrument bazowy.

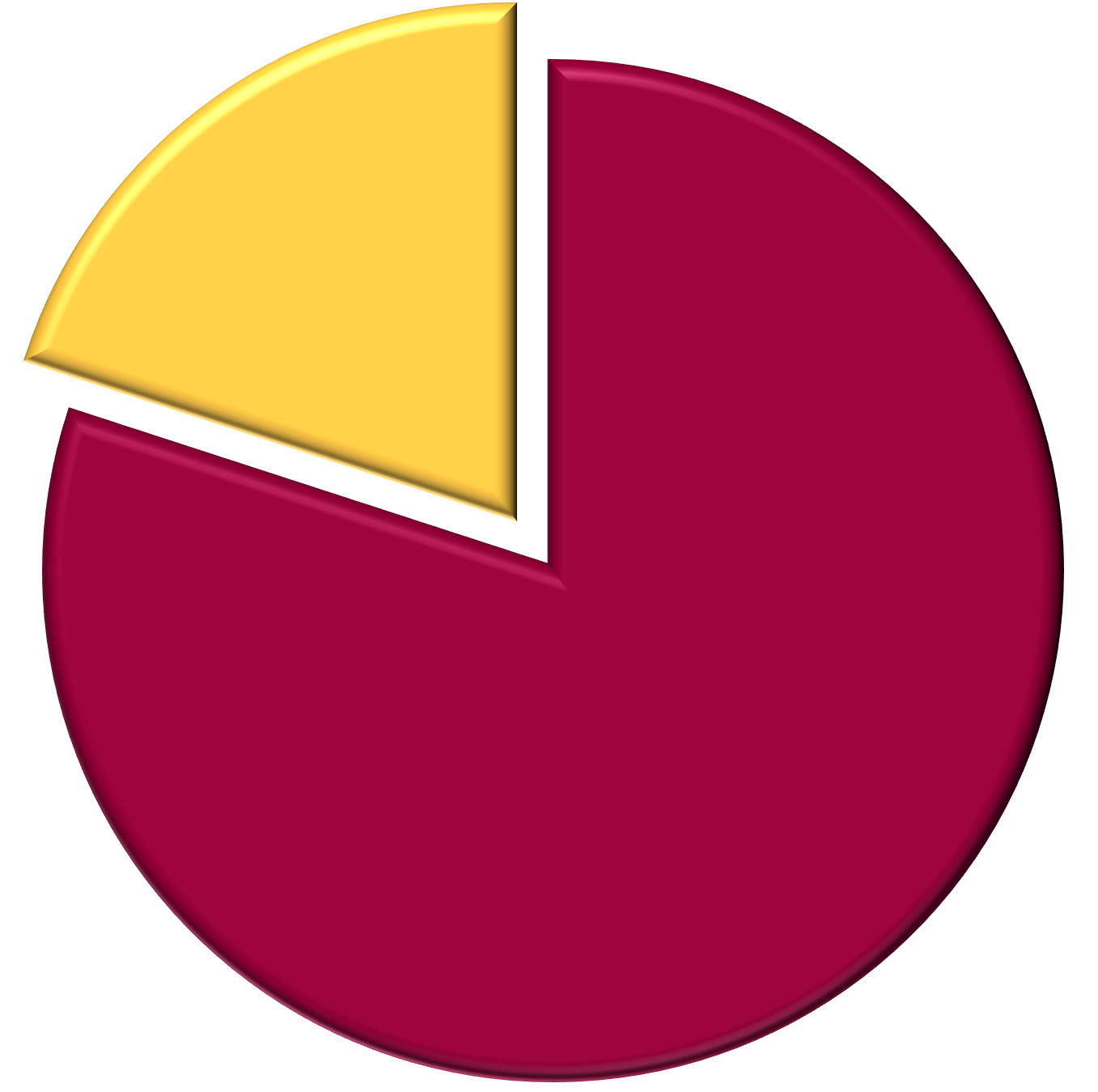

Przy inwestowaniu w produkty strukturyzowane środki wpłacone przez Klienta w czasie subskrypcji dzielone są w następujący sposób:

- większa część jest inwestowana przez emitenta w sposób bezpieczny, aby zapewnić gwarancję wypłaty całości kapitału w dniu zakończenia inwestycji (mogą to być depozyty lub obligacje skarbowe);

- mniejsza część środków inwestowana jest ryzykownie, w celu umożliwienia wypracowania zysku z inwestycji i przeznaczana jest na zakup opcji (instrumentu pochodnego).

Produkty strukturyzowane GPW – oferty na polskim rynku

Wiodące na świecie giełdy prowadzą obrót nie tylko akcjami, obligacjami czy instrumentami pochodnymi. Ich oferta obejmuje także produkty strukturyzowane. Także u nas w kraju produkty te są dostępne za pośrednictwem warszawskiej Giełdy Papierów Wartościowych, na której zadebiutowały w 2006 r. W przypadku oferty naszego Biura Maklerskiego na GPW możesz zbyć certyfikaty lub obligacje strukturyzowane emitowane przez zewnętrznych emitentów.

Jak wybrać odpowiedni produkt strukturyzowany?

Wybór odpowiedniego produktu strukturyzowanego może być trudnym zadaniem. Oto kilka czynników, które warto wziąć pod uwagę:

- Kwota inwestycji: przed zainwestowaniem upewnij się czy dysponujesz odpowiednią kwotą, aby móc w pełni skorzystać z potencjału produktu strukturyzowanego.

- Czas trwania inwestycji: produkty strukturyzowane mogą mieć różne okresy trwania, dlatego warto rozważyć, czy jesteś gotowy zainwestować na dłuższy czas.

- Poziom ochrony kapitału: sprawdź, czy produkt strukturyzowany oferuje pełną ochronę kapitału, czy też istnieje ryzyko utraty części zainwestowanych środków.

- Różne konstrukcje: zapoznaj się z różnymi konstrukcjami produktów strukturyzowanych i sprawdź, która najlepiej odpowiada Twoim celom inwestycyjnym.

- Opłaty dystrybucyjne: zwróć uwagę na ewentualne opłaty dystrybucyjne, które mogą wpływać na potencjalny zysk.

Dlaczego warto inwestować w produkty strukturyzowane?

- Bezpieczeństwo - ochrona kapitału (pełna lub warunkowa), przy jednoczesnym udziale w zyskach. Pełna informacja o produkcie i o emitencie.

- Różnorodność strategii - nasi analitycy na bieżąco śledzą rynki na całym świecie w poszukiwaniu najlepszych okazji inwestycyjnych.

- Zysk – potencjalna możliwość osiągania wyższych stóp zwrotu niż na lokatach bankowych. Zarabianie na wzrostach albo na spadkach instrumentów bazowych.

- Dostępność - prosty dostęp do nowych rynków (np. zagranicznych) i nowych instrumentów (m.in. surowców, indeksów, walut).

- Elastyczność - możliwość odsprzedaży instrumentu emitentowi czyli wycofania się z inwestycji przed terminem wykupu.

- Przejrzystość - formuła wykupu/wypłaty znana już na etapie inwestycji.

Inwestowanie w produkty strukturyzowane - ryzyko

Ryzyko inwestycyjne

Alior Bank S.A. informuje, że z każdą inwestycją wiąże się ryzyko poniesienia straty. Stopień ryzyka zależy od rodzaju i klasy aktywów będących przedmiotem inwestycji. Przed podjęciem decyzji inwestycyjnej należy, oprócz prognozy potencjalnego zysku, określić także czynniki ryzyka, jakie mogą wiązać się z daną inwestycją.

Ryzyko inflacji - w wyniku wzrostu cen towarów i usług konsumpcyjnych spowodowanych inflacją może nastąpić spadek siły nabywczej pieniądza, w odniesieniu do siły nabywczej z dnia zakupu produktu (nie będzie możliwe nabycie tego samego koszyka dóbr), co może skutkować negatywnym wpływem na zwrot z inwestycji

Ryzyko utraty części zainwestowanego kapitału - emitent zapewnia ochronę kapitału tylko w momencie zakończenia inwestycji. Ochrona dotyczy tylko wartości początkowej inwestycji (nie obejmuje zapłaconej opłaty początkowej). W przypadku wycofania środków przed końcem okresu inwestycji istnieje ryzyko utraty części zainwestowanych środków. Wykup dokonywany jest po rynkowej wycenie produktu z danego momentu inwestycji.

Ryzyko emitenta - ewentualna niezdolność emitenta do zagwarantowania produktów może spowodować częściową lub całkowitą utratę zainwestowanego kapitału.

Przed podjęciem decyzji o rozpoczęciu inwestycji należy ocenić wiarygodność kredytową emitenta. Jeśli podejmujesz decyzję o inwestycji, należy wziąć pod uwagę możliwość utraty całości zainwestowanego kapitału w przypadku niewypłacalności emitenta.

Ryzyko płynności - ryzyko to może wystąpić, jeśli produkt strukturyzowany nie jest przedmiotem regularnego obrotu, co utrudnia zamknięcie pozycji. W takim przypadku może zaistnieć konieczność zakupu lub sprzedaży produktu po cenie wyższej lub niższej niż oczekiwana. Należy zauważyć, że Market Maker (animator rynkowy) rynku zobowiązuje się do podawania cen w normalnych warunkach rynkowych, ale nie podejmuje żadnych zobowiązań prawnych wobec inwestora. W przypadku nadzwyczajnych warunków lub wyjątkowo niestabilnych rynków Market Maker nie będzie podawał żadnych cen.

……………………………………………….

Niniejszy materiał ma wyłącznie charakter marketingowo-informacyjny i jest upowszechniany w celu reklamy produktów i usług inwestycyjnych.

Informacji zawartych w niniejszym materiale nie należy traktować jako porady inwestycyjnej, oferty lub rekomendacji zawarcia transakcji. Produkty inwestycyjne są obarczone ryzykiem inwestycyjnym, z możliwością utraty części lub nawet całości zainwestowanego kapitału, a w przypadku inwestycji w instrumenty pochodne strata może przekroczyć wartość wpłaconych środków. Stopień ryzyka zależy od rodzaju i klasy aktywów będących przedmiotem inwestycji. Przed podjęciem decyzji inwestycyjnej należy, oprócz prognozy potencjalnego zysku, określić także czynniki ryzyka, jakie mogą wiązać się z daną inwestycją.

Materiał został przygotowany przez Alior Bank SA - Biuro Maklerskie z siedzibą w Warszawie, adres: ul. Chmielna 69, 00-801 Warszawa, wpisany do rejestru przedsiębiorców prowadzonego przez Sąd Rejonowy dla Miasta Stołecznego Warszawy w Warszawie, XIII Wydział Gospodarczy Krajowego Rejestru Sądowego, Czerniakowska 100, 00-454 Warszawa. Numer KRS: 0000305178, o kapitale zakładowym 1 305 539 910 zł w całości opłaconym, posiadający numer statystyczny REGON 141387142 i numer identyfikacji podatkowej (NIP) 107-001-07-31. Biuro Maklerskie jest wydzieloną organizacyjnie jednostką w strukturach Alior Bank SA.

(+48) 12 19 503 lub (+48) 12 370 74 00