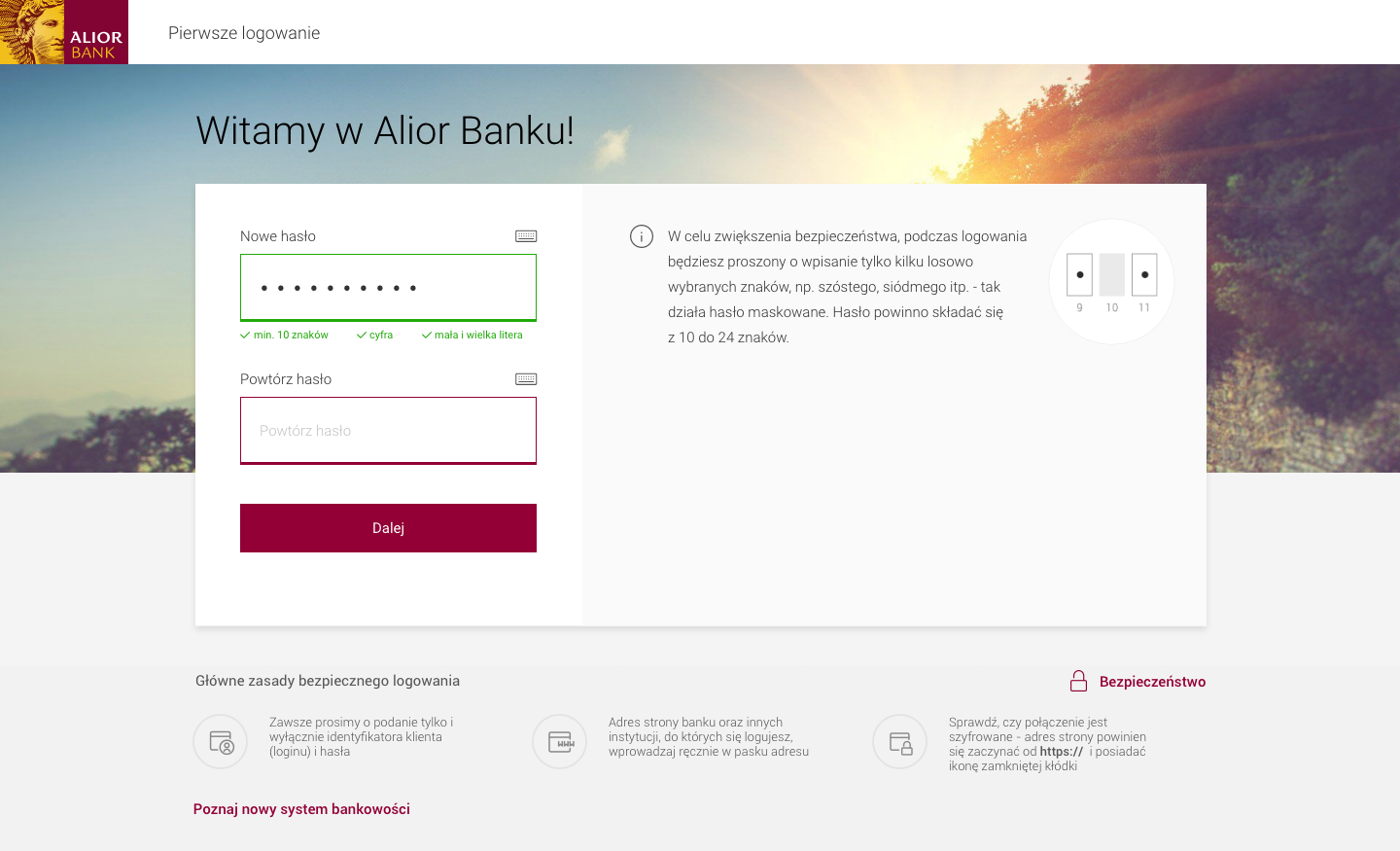

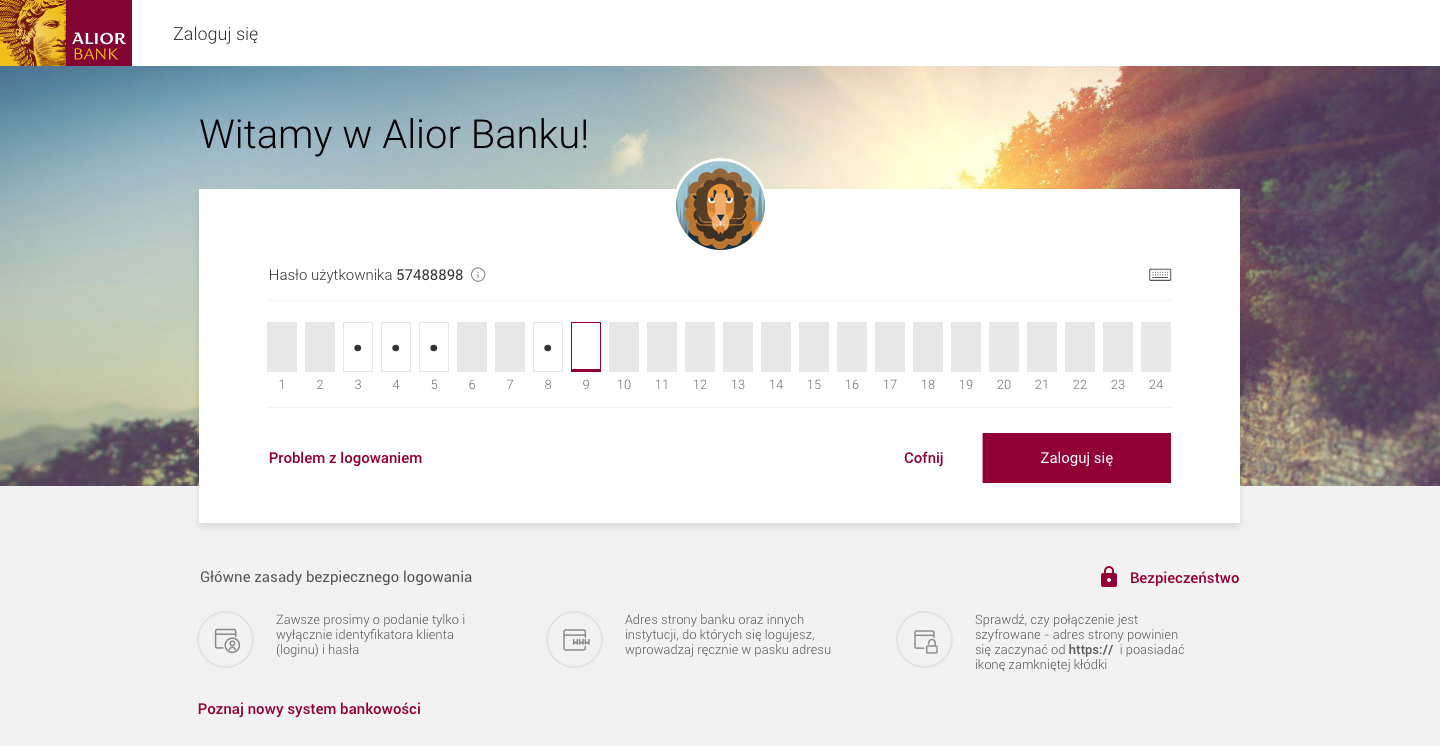

Np. jeśli Twoje hasło to Alior1234567 (12 znaków), to system może wskazać do uzupełnienia tylko okienka pomiędzy 1 a 12 – pozostałe będą wyszarzone. Jest to poprawne zachowanie systemu:

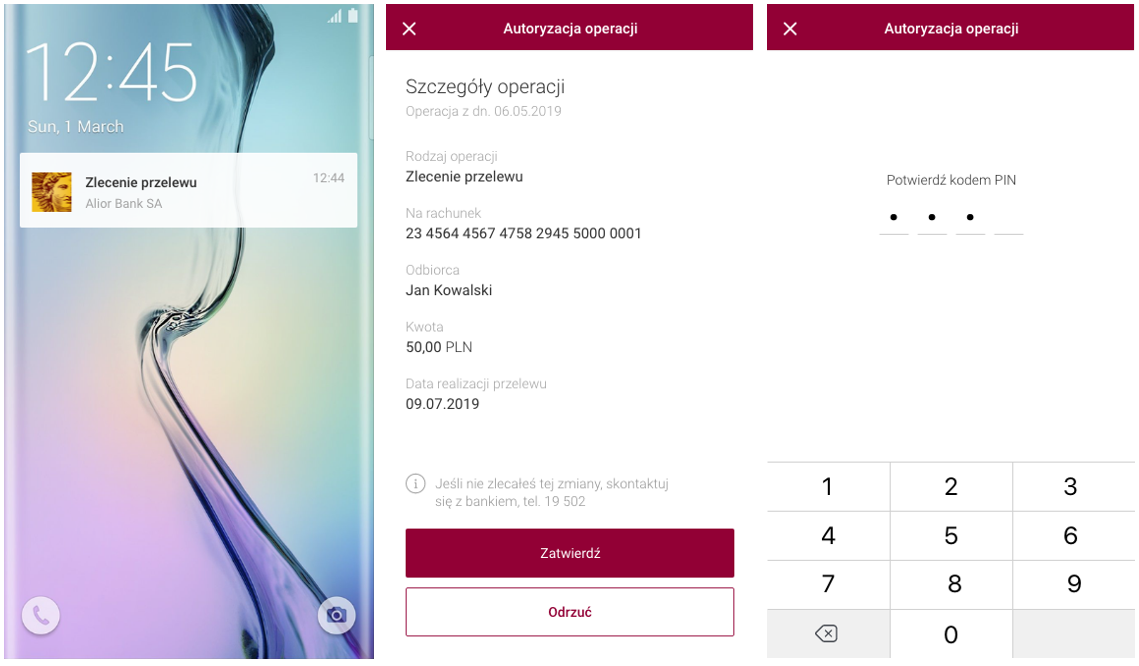

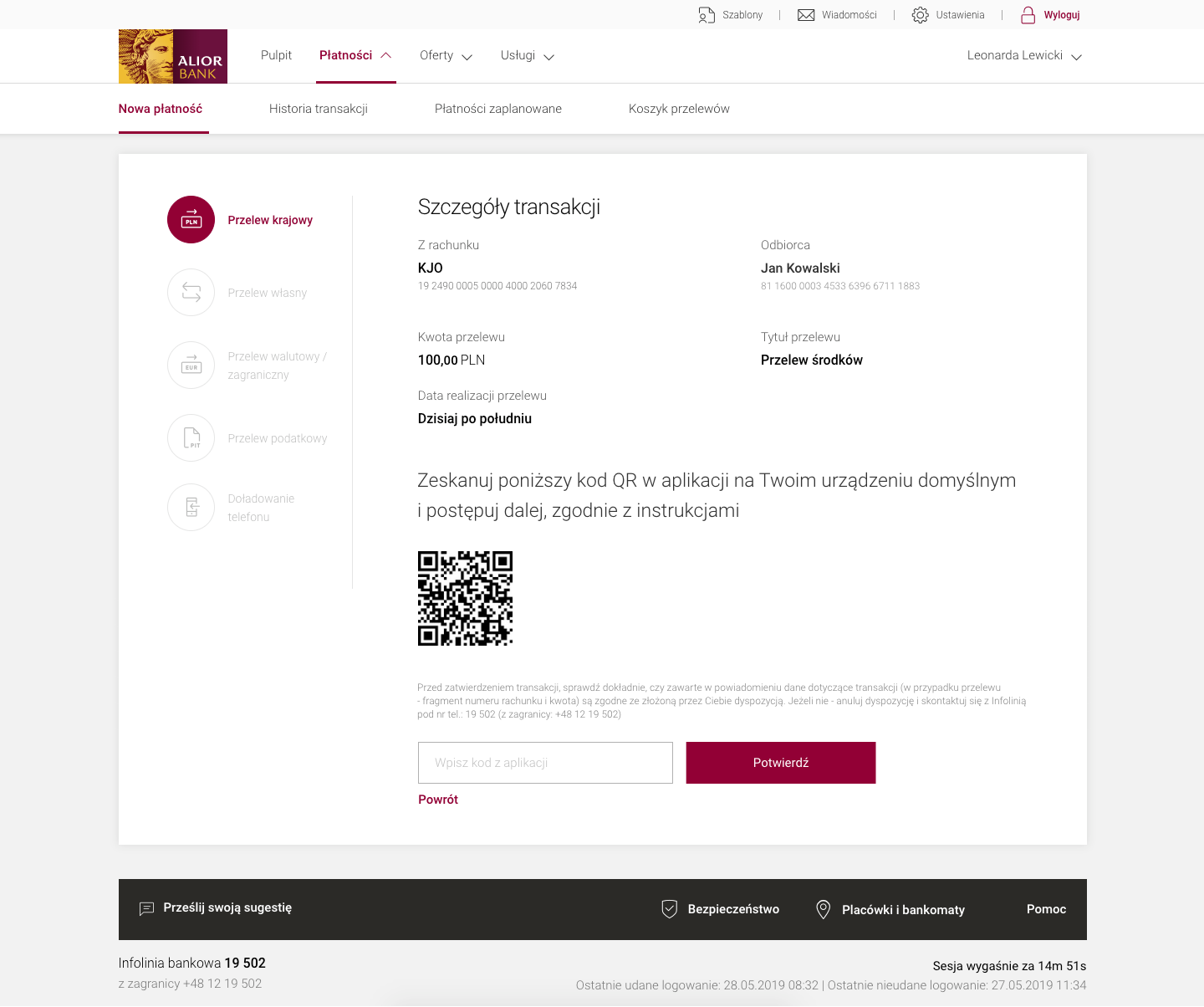

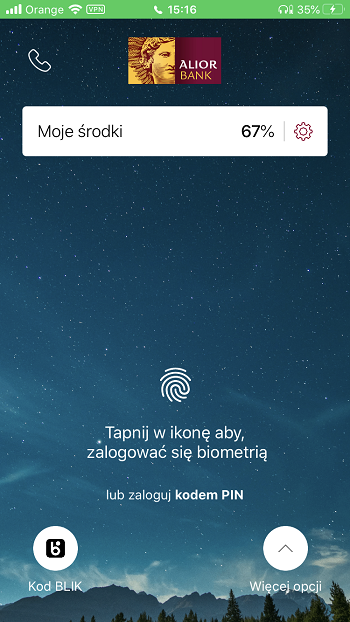

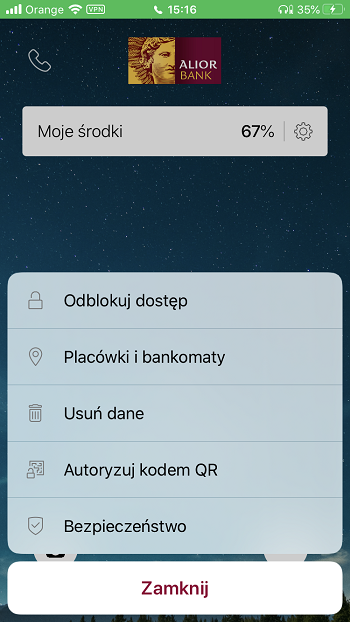

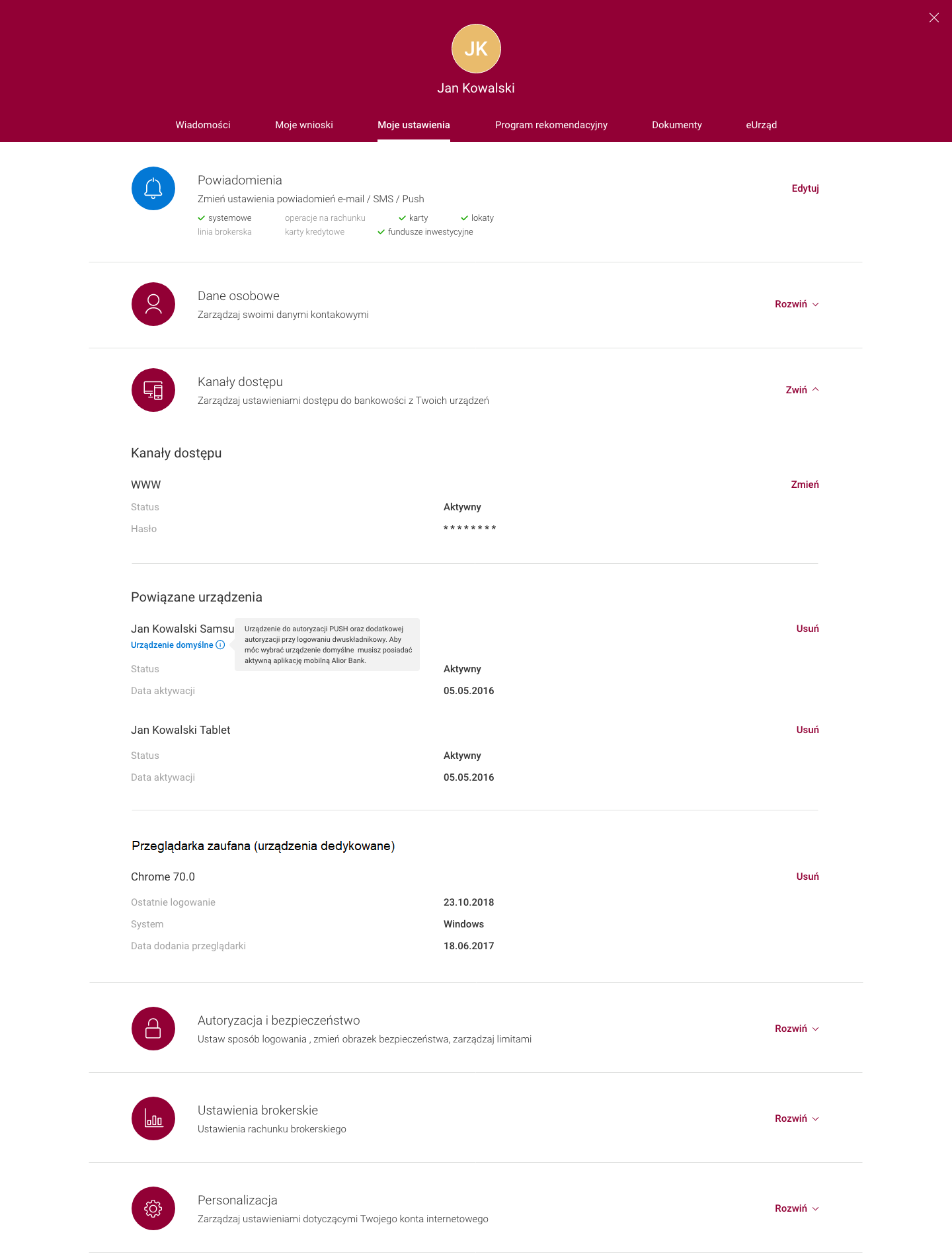

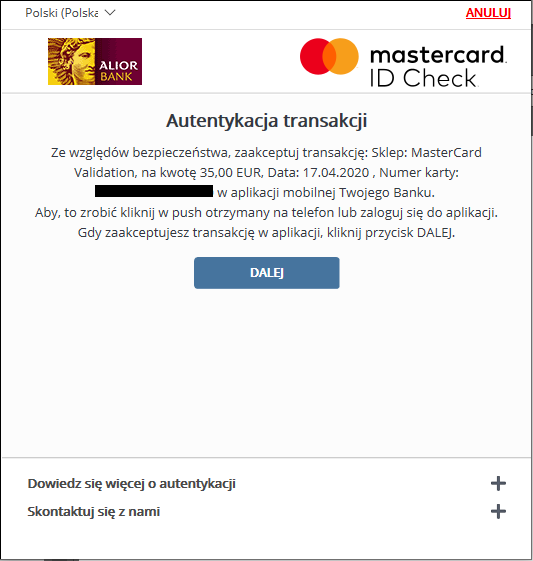

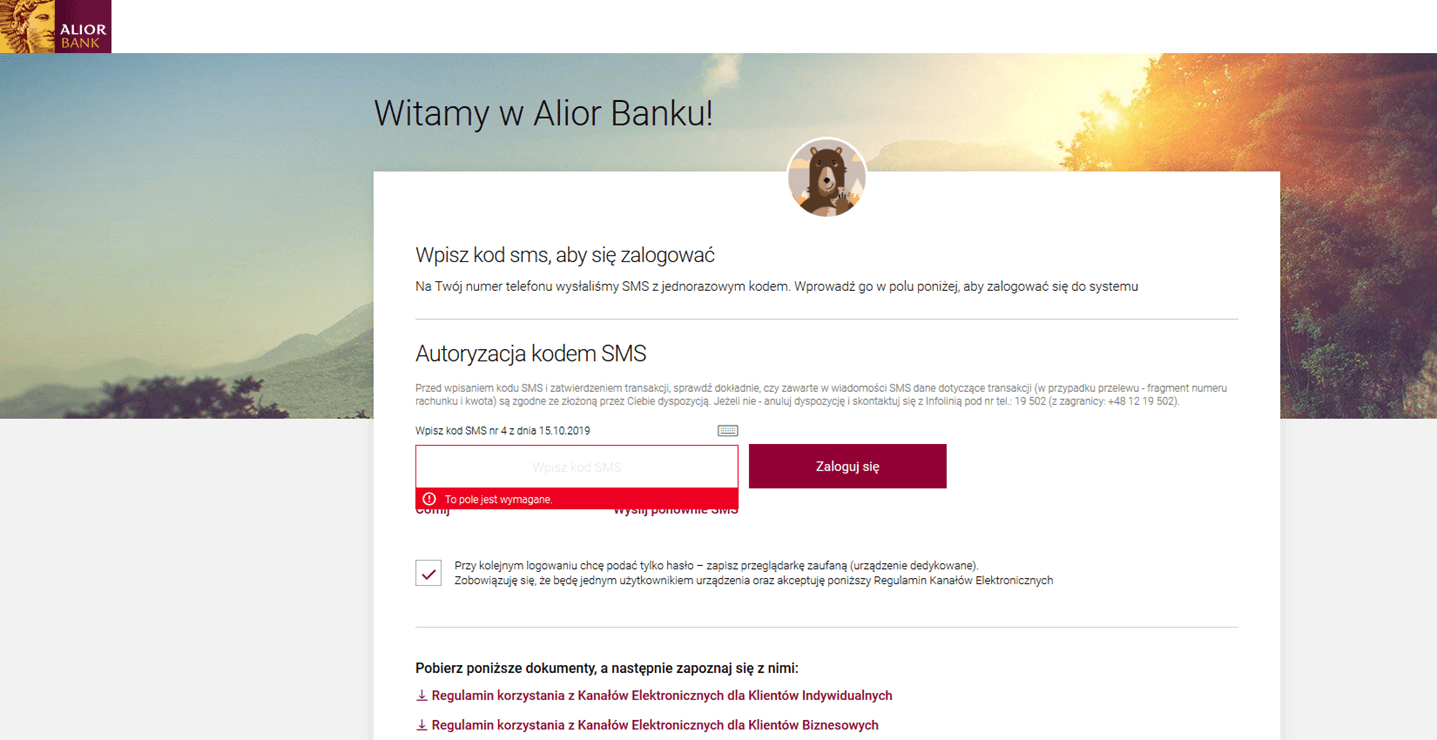

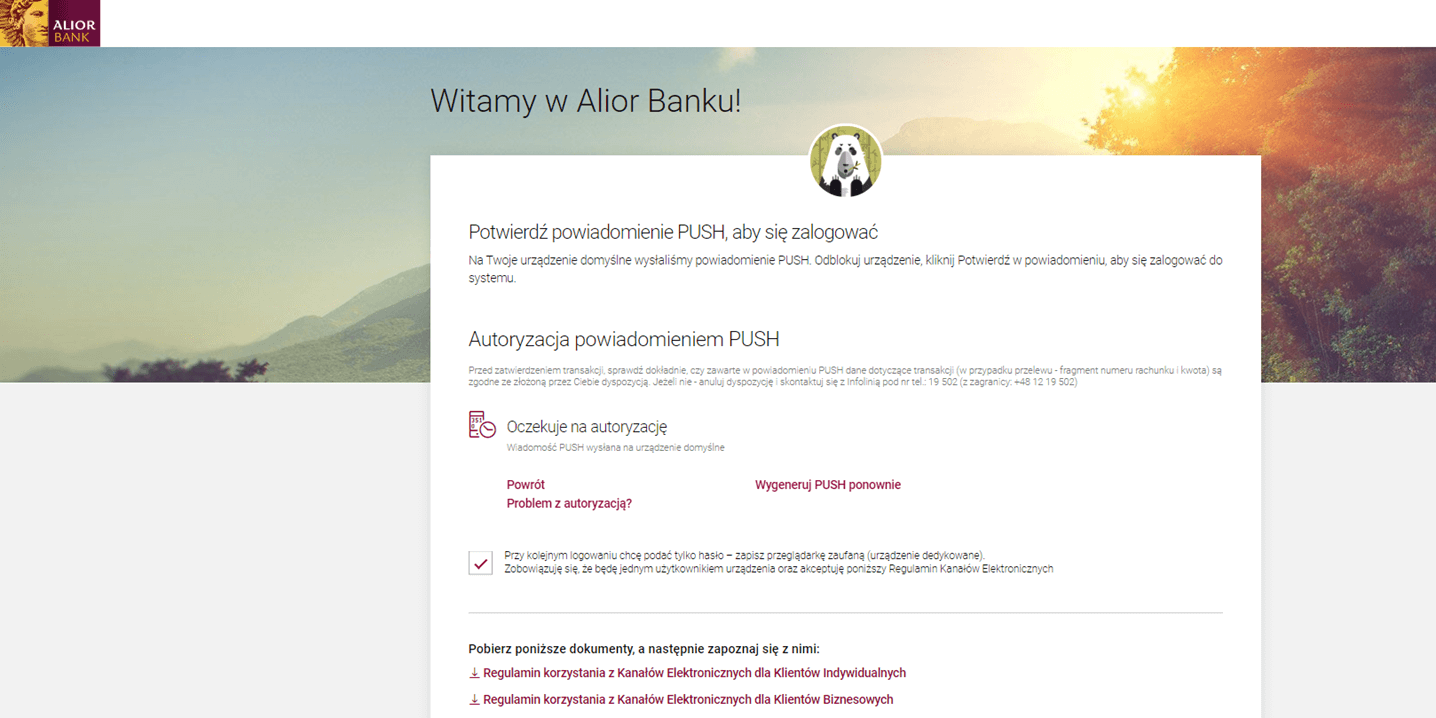

Zmiana pojawi się w kolejnym kroku – gdy wprowadzisz hasło, poprosimy Cię o potwierdzenie kodem SMS lub powiadomieniem PUSH w aplikacji mobilnej, zależnie od wybranej metody. Kod SMS wyślemy na Twój numer zaufany, a powiadomienie PUSH – na urządzenie domyślne.

Kod SMS zawiera:

- 6 znaków

- tylko małe litery, bez polskich znaków

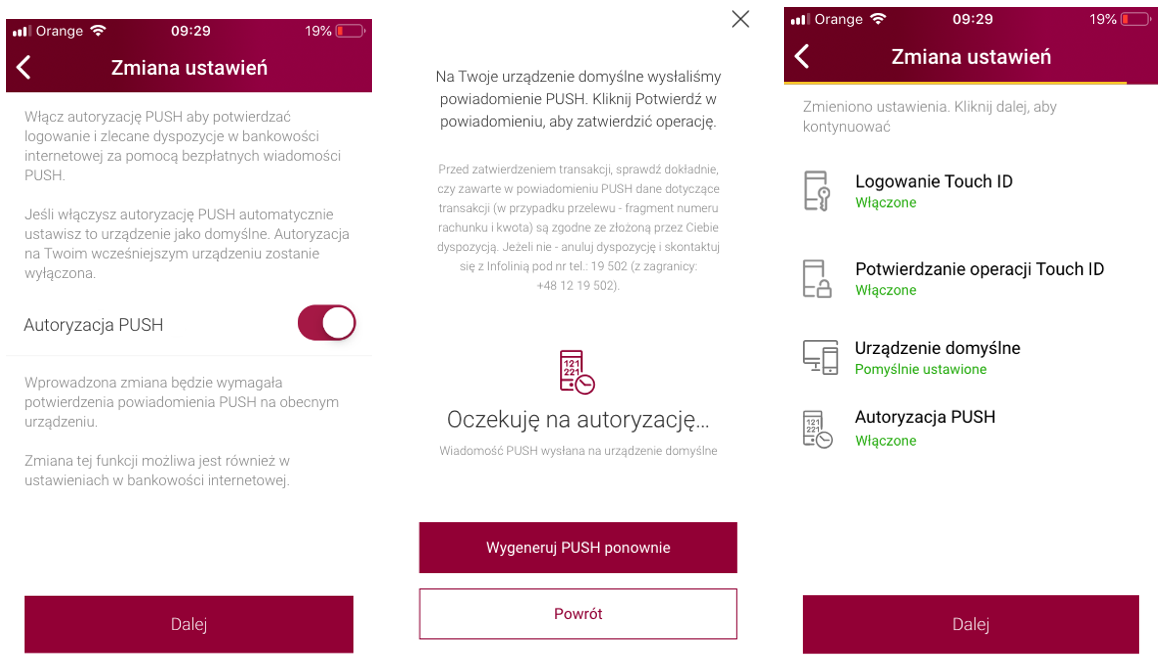

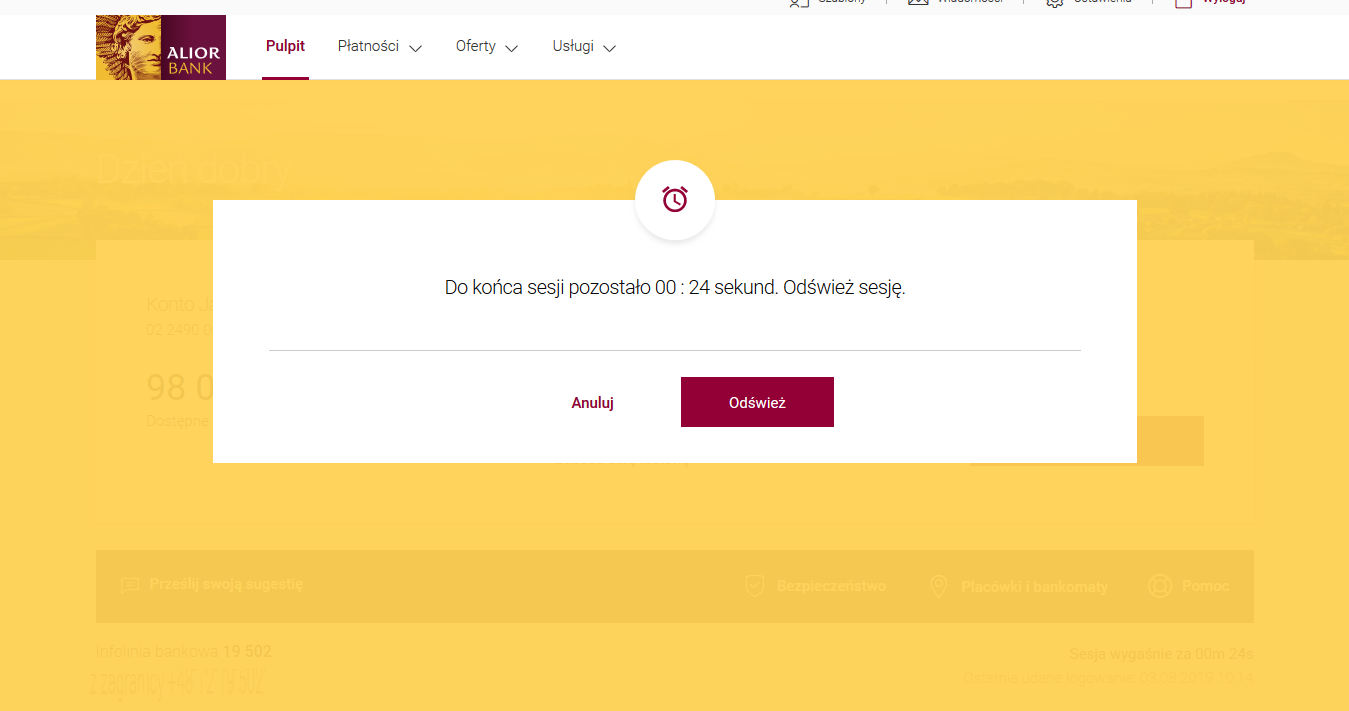

Powiadomienie PUSH to nowy sposób potwierdzenia operacji w bankowości internetowej.

Jeśli nie chcesz za każdym razem wpisywać kodu podczas logowania, możesz dodać swoją przeglądarkę do zaufanych.